Ngày 9/5 vừa qua, Bamboo Airways đã tổ chức Đại hội đồng cổ đông bất thường lần 2 để thông qua việc phát hành cổ phiếu tăng vốn điều lệ.

Tại đại hội, một thông tin đã gây bất ngờ cho nhiều người. Đó là việc Thành viên Hội đồng quản trị Lê Thái Sâm từ năm 2022 đã ký nhiều hợp đồng cho Bamboo Airways vay không tài sản đảm bảo, với lãi suất thấp hoặc không lãi suất. Tổng cộng nợ gốc và lãi của Bamboo Airways với ông lê Thái Sâm đến ngày 10/4/2023 lên tới 7.727 tỷ đồng.

Trong thời buổi thị trường tài chính, bất động sản nhiều biến động, việc một đại gia có trong tay hơn 7.700 tỷ đồng tiền mặt và cho vay gần như không lấy lãi được nhiều người đánh giá là cực kỳ hào phóng. Khoản vay này đã giúp Bamboo Airways vượt qua giai đoạn khó khăn về tài chính và hoạt động ổn định cho đến thời điểm hiện tại.

Con số 7.700 tỷ tiền mặt lớn như thế nào?

Nếu đem 7.700 tỷ đồng gửi tiết kiệm với lãi suất phổ biến năm 2022 khoảng 9%, chỉ trong 1 năm ông Lê Thái Sâm có thể thu về khoảng 700 tỷ đồng. Nếu tính theo lãi suất của năm 2023 giảm về khoảng 7,5% thì ông Sâm vẫn sẽ bỏ túi khoảng 600 tỷ đồng/năm.

Nếu đem 7.700 tỷ đồng đi mua vàng, ông Sâm sẽ mua được khoảng 115.000 lượng vàng tương đương khoảng 4,3 tấn vàng.

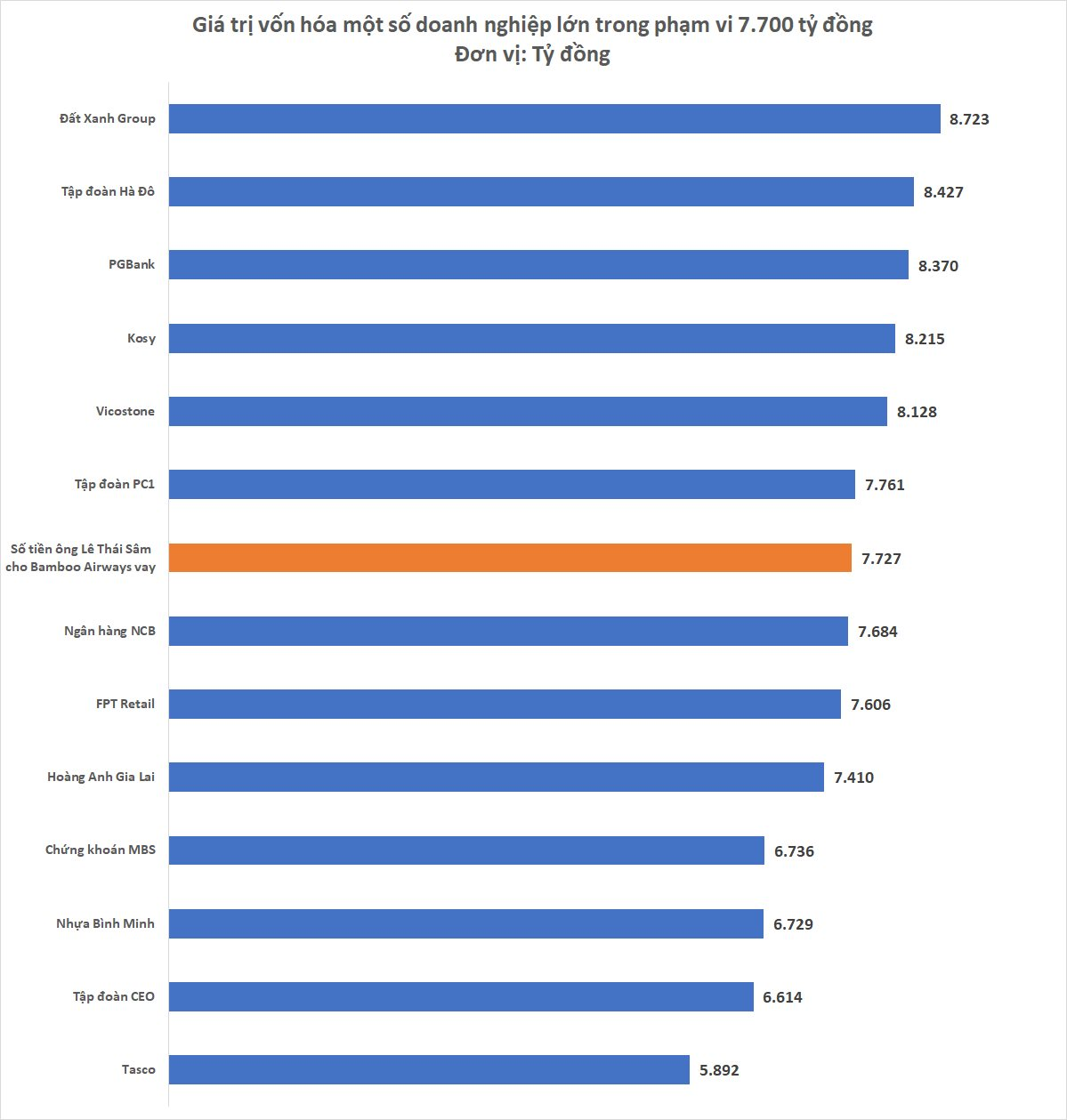

Nếu đem 7.700 tỷ đồng lên sàn chứng khoán mua cổ phiếu, về mặt lý thuyết, nếu chỉ mua 1 mã cổ phiếu ông Sâm đủ sức mua 100% vốn của khoảng trên 900 doanh nghiệp thuộc cả 3 sàn. Nhiều doanh nghiệp lớn hiện nay có vốn hóa chưa đến 7.700 tỷ như NCB, FPT Retail, Hoàng Anh Gia Lai, chứng khoán MBS, Nhựa Mình Binh, tập đoàn CEO, Tasco.

Trong số khoảng 80 doanh nghiệp mà ông Sâm không thể mua 100%, thì ông vẫn có thể trở thành cổ đông lớn của khoảng 75 doanh nghiệp. Chỉ có 5 doanh nghiệp mà 7.700 tỷ đồng cũng không đủ để trở thành cổ đông lớn, là Vietcombank, BIDV, Vinhomes, Vingroup và GAS.

Với việc cho Bamboo Airways số tiền lớn, và đồng thời đang trực tiếp sở hữu 243,7 triệu cổ phần của Bamboo Airways, đề xuất của ông Lê Thái Sâm tại Đại hội cổ đông đã được thông qua.

Ban đầu, Bamboo Airways chỉ dự định phát hành 185 triệu cổ phần cho nhà đầu tư mới. Cộng thêm với 772 triệu cổ phần để hoán đổi các khoản nợ của ông Lê Thái Sâm thành cổ phần thì tổng số cổ phiếu phát hành thêm là 957 triệu cổ phần.

Tuy nhiên, ông Sâm đã đề xuất Bamboo Airways phát hành tới 1,15 tỷ cổ phần để tăng vốn điều lệ lên đúng 30.000 tỷ đồng, thay vì chỉ dừng ở 28.070 tỷ đồng. Trong đó, 772 triệu cổ phần vẫn để hoán đổi nợ còn phát hành cho nhà đầu tư mới là 378 triệu cổ phần.

Theo phương án này, đối tượng chào bán là các chủ nợ của Bamboo Airways thoả mãn các tiêu chí sau như cho công ty vay tiền mà không có/không yêu cầu tài sản đảm bảo; tổng dư nợ từ 1.000 tỷ đồng trở lên và chủ nợ có yêu cầu hoán đổi nợ thành cổ phần. Các nhà đầu tư chiến lược là tổ chức, cá nhân có tiềm lực tài chính hoặc kinh nghiệm trong lĩnh vực kinh doanh của Bamboo Airways mà HĐQT xét thấy mang lại lợi ích, hỗ trợ cho công ty. Sau khi mua cổ phiếu, nhà đầu tư chiến lược trở thành cổ đông sở hữu trên 5% vốn của Bamboo Airways.

Ông Sâm cũng đề xuất không chào bán cổ phần cho toàn bộ cổ đông hiện hữu, mà chỉ phát hành cho các cổ đông, nhà đầu tư chiến lược đáp ứng cả hai tiêu chí nêu trên.

Các đề xuất của ông Sâm nhận được tỷ lệ đồng thuận 99,1%.

Ông Lê Thái Sâm (ngoài cùng bên phải) tại Đại hội đồng cổ đông tháng 8/2022 của Bamboo Airways

Ông Lê Thái Sâm sinh năm 1964, tốt nghiệp Đại học Kinh tế Quốc dân TP.HCM, có nhiều năm kinh nghiệm trong lĩnh vực bất động sản, thương mại dịch vụ, tài chính ngân hàng.

Ông được tập đoàn FLC giới thiệu "là người am hiểu sâu sắc về môi trường đầu tư, kinh doanh tại Việt Nam" và "có nhiều quan hệ hợp tác với các quỹ đầu tư, các tổ chức, tập đoàn kinh tế lớn".

Trước đó, ông Sâm từng là ủy viên HĐQT Công ty cổ phần Đầu tư và Thương mại DIC (mã chứng khoán: DIG), công tác tại đây từ tháng 3/2009 đến tháng 5/2012. Sau đó, ông Sâm có đơn từ nhiệm với lý do "tập trung thời gian cho công việc kinh doanh cá nhân".

Ngoài ra, ông Sâm còn là người đại diện theo pháp luật của các công ty bao gồm CTCP Thép Thăng Long (hiện không còn hoạt động kinh doanh tại địa chỉ đã đăng ký), CTCP Sắt thép Cửu Long (đang làm thủ tục giải thể), Công ty TNHH Thương mại – Dịch vụ Huỳnh Nguyên (không còn hoạt động kinh doanh tại địa chỉ đã đăng ký), Công ty TNHH Sun (thành lập năm 2006, trụ sở tại TP. Đà Nẵng).

Được biết, ngoài cho Bamboo Airways vay, ông Lê Thái Sâm còn cho FLC vay 621 tỷ đồng tại thời điểm cuối quý 3/2022. FLC mới đây đã quyết định chuyển nhượng toàn bộ 401,5 triệu cổ phần sở hữu tại Bamboo Airways cho ông Lê Thái Sâm, đổi lại là thanh lý các hợp đồng vay vốn, bù trừ công nợ.

Theo Hà My/Theo Nhịp sống thị trường/10/5/2023

Link nguon:https://cafebiz.vn/7700-ty-ma-ong-le-thai-sam-hao-phong-cho-bamboo-airways-vay-lon-nhu-the-nao-176230510150038571.chn